– Aktualisierung durch BMF-Schreiben vom 17. Juli 2023 –

Zur Beschleunigung der Energiewende und der Förderung der Erzeugung erneuerbarer Energien hat der Gesetzgeber mit dem Jahressteuergesetz 2022 sowohl für die Ertragsteuer, als auch für die Umsatzsteuer neue und großzügige Regelungen eingeführt. Rückwirkend ab dem Jahr 2022 gilt die neue Steuerbefreiung nach § 3 Nr. 72 EStG für Einnahmen im Zusammenhang mit dem Betrieb von Photovoltaik-Anlagen. Ab dem Jahr 2023 gibt es für die Lieferung, den innergemeinschaftlichen Erwerb und die Einfuhr von Photovoltaik-Anlagen und deren Komponenten einen neuen Nullsteuersatz bei der Umsatzsteuer. Die Neuregelungen gelten für kleinere Anlagen und sollen private Investitionen fördern, indem steuerliche Folgen minimiert und Bürokratie abgebaut werden. Neben Privaten sind jedoch auch öffentliche Einrichtungen begünstigt, da der Gesetzgeber den europarechtlich vorgegebenen Spielraum möglichst weit ausnutzen wollte.

Photovoltaik-Anlage in einem BgA

Die Steuerbefreiung nach § 3 Nr. 72 Satz 1 EStG gilt für die Einnahmen und Entnahmen im Zusammenhang mit dem Betrieb

a) von auf, an oder in Einfamilienhäusern (einschließlich Nebengebäuden) oder nicht Wohnzwecken dienenden Gebäuden vorhandenen Photovoltaikanlagen mit einer installierten Bruttoleistung laut Marktstammdatenregister von bis zu 30 kW (peak) und

b) von auf, an oder in sonstigen Gebäuden vorhandenen Photovoltaikanlagen mit einer installierten Bruttoleistung laut Marktstammdatenregister von bis zu 15 kW (peak) je Wohn- oder Gewerbeeinheit,

insgesamt aber höchstens 100 kW (peak) pro Steuerpflichtigen oder Mitunternehmerschaft.

Für öffentliche Einrichtungen wird in der Regel die Anwendung von Buchstabe b) in Frage kommen, bei dem die maximale Bruttoleistung der Anlage 15 kW (peak) nicht übersteigen darf. Liegt bei Ihnen ein Betrieb gewerblicher Art (BgA) vor, der auch eine Photovoltaik-Anlage umfasst, so sind ab dem Jahr 2022 die Einnahmen hieraus nach den genannten Grundsätzen als steuerfrei zu behandeln. Die Vergütung von in das Netz eingespeistem Strom ist dann bei der Gewinnermittlung nicht mehr als steuerpflichtige Betriebseinnahme zu berücksichtigen. Wichtig ist aber zu beachten, dass dann in unmittelbarem wirtschaftlichen Zusammenhang stehende Ausgaben nach § 3c Abs. 1 EStG auch nicht mehr als Betriebsausgaben abgezogen werden dürfen.

Umfasst der BgA ausschließlich eine oder mehrere Photovoltaik-Anlagen, welche insgesamt unter die Steuerbefreiung fallen, so ist nach § 3 Nr. 72 Satz 2 EStG ab dem Jahr 2022 kein Gewinn mehr zu ermitteln. In diesen Fällen besteht auch keine Verpflichtung mehr, Steuererklärungen für diesen BgA beim Finanzamt einzureichen.

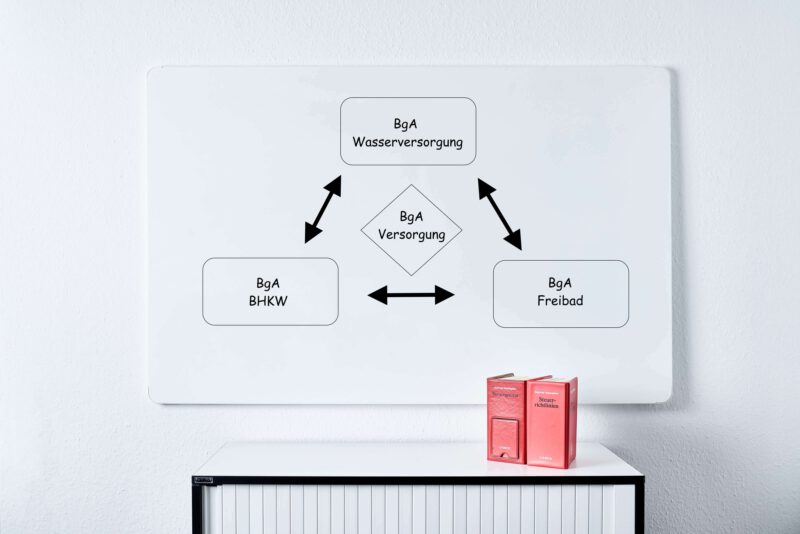

Zu beachten ist außerdem die Höchstgrenze von 100 kW (peak) pro Steuerpflichtigem, bei deren Überschreiten die Steuerbefreiung nach § 3 Nr. 72 EStG nicht mehr greift. Steuerpflichtiger ist bei BgA in Sinne des § 1 Abs. 1 Nr. 6 KStG nicht der BgA selbst, sondern die ihn tragende juristische Person des öffentlichen Rechts (jPöR), vgl. BFH-Urteil vom 13. März 1974, I R 7/71. Demzufolge ist auch nicht entscheidend, ob mehrere Photovoltaik-Anlage zu einem BgA zusammengefasst werden können oder müssen, oder ob sie in mehreren BgA aufzuteilen sind. Hierzu hat das Finanzgericht Münster mit Urteil vom 21. April 2021, 13 K 3663/18 eine Grundsatzentscheidung getroffen.

BMF-Schreiben klärt Einzelfragen

Das BMF hat am 17. Juli 2023 ein Anwendungsschreiben „Steuerbefreiung für Photovoltaikanlagen (§ 3 Nummer 72 Einkommensteuergesetz – EStG)“ erlassen.

Um die Größe der Photovoltaikanlage zu beurteilen ist auf die Bruttoleistung nach dem Marktstammdatenregister in Kilowatt (peak) abzustellen. Steuerbefreit sind Photovoltaikanlagen auf, an oder in dem jeweiligen Gebäude. Dazu gehören auch Anlagen auf Nebengebäuden (z. B. Gartenhäuser, Garagen, Carports) und auch dachintegrierte Anlagen oder Fassadenanlagen. Es ist nicht erforderlich, dass der Betreiber der PV-Anlage auch Eigentümer des Gebäudes ist. Photovoltaikanlagen auf Freiflächen sind nicht steuerbefreit – unabhängig von deren Größe.

Die Prüfung der Höchstgrenze erfolgt zweistufig. Auf der ersten Stufe erfolgt eine objektbezogene Prüfung, ob die betriebenen Photovoltaikanlagen die für die jeweilige Gebäudeart zulässige Größe pro Gebäude einhalten. Im zweiten Schritt ist zu prüfen, ob der jeweilige Steuerpflichtige insgesamt die 100 kW (peak)-Grenze einhält. Dabei sind die maßgeblichen Leistungen aller nach § 3 Nummer 72 EStG begünstigten Photovoltaikanlagen, die vom Steuerpflichtigen betrieben werden, für die Ermittlung der 100 kW (peak)-Grenze zu addieren.

Steuerbefreit sind alle Einnahmen und Entnahmen unabhängig von der Verwendung des erzeugten Stroms. Zu den Einnahmen gehören die Einspeisevergütung, Entgelte für anderweitige Stromlieferungen (z. B. an Mieter), Entgelte für das Aufladen von Elektro- oder Hybridelektrofahrzeugen, Zuschüsse und auch die vereinnahmte und erstattete Umsatzsteuer. Neben diesen laufenden Erträgen fallen auch einmalige Gewinne oder Verluste aus einer Veräußerung oder Entnahme der Photovoltaikanlage unter die Steuerbefreiung, sofern der Betrieb nur steuerfreie Einnahmen und Entnahmen i. S. d. § 3 Nr. 72 EStG erzielt.

Investitionsabzugsbeträge nach § 7g Abs. 1 EStG, die in einem vor dem 1. Januar 2022 endenden Wirtschaftsjahr in Anspruch genommen, jedoch bis zum 31. Dezember 2021 noch nicht gewinnwirksam hinzugerechnet wurden, sind nach § 7g Abs. 3 EStG im Abzugsjahr rückgängig zu machen, sofern die geplante PV-Anlage zu steuerfreien Erträgen führt.

Ungeklärte Fragen

Trotz des inzwischen ergangenen BMF-Schreibens, ergeben sich doch bei genauerer Betrachtung immer noch einige offene Fragen: Führt z. B. der Übergang zur Steuerbefreiung zur zwingenden Ausschüttung einer Photovoltaik-Anlage aus dem Betriebsvermögen des BgA in den Bereich der Vermögensverwaltung? Ist im Zuge dessen eine Betriebsaufgabe zu erklären, bei der Übergangs- und Aufgabegewinn zu ermitteln sind? Die Vermutung liegt nahe, aber auch diese Gewinne unterliegen dann der Steuerbefreiung. Die praktischen Auswirkungen bestehen in der Frage, ob eine Aufgabegewinn zu in Höhe von 0 Euro oder dem Grund nach bereits kein Aufgabegewinn zu ermitteln ist.

Die Regelung des BMF-Schreibens zur Rückgängigmachung von Investitionsabzugsbeträgen nach § 7g Abs. 1 EStG führt im Zweifel zu Steuernachzahlungen und einer Verzinsung, die sich nur aufgrund der geänderten Rechtslage begründet. Insoweit wäre eine Billigkeitsregelung der Finanzverwaltung wünschenswert gewesen.

Nullsteuersatz bei der Umsatzsteuer

Mit der umsatzsteuerlichen Neuregelung, die erst ab dem Jahr 2023 greift, betritt der deutsche Gesetzgeber Neuland, denn einen Nullsteuersatz kannte man bisher im deutschen Steuerrecht nicht. Man beachte hierbei, dass nicht von einer Steuerbefreiung, sondern von einer Steuerpflicht mit 0 % auszugehen ist. Diese Unterscheidung, mag sie auch auf den ersten Blick unbedeutend anmuten, ist nämlich entscheidend für den Vorsteuer-Abzug, welcher nur bei steuerpflichtigen Leistungen möglich ist.

Nach dem neuen § 12 Abs. 3 UStG beträgt die Steuer 0 % für

- die Lieferungen von Solarmodulen an den Betreiber einer Photovoltaikanlage, einschließlich der für den Betrieb einer Photovoltaikanlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Photovoltaikanlage auf oder in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden, installiert wird. Die Voraussetzungen des Satzes 1 gelten als erfüllt, wenn die installierte Bruttoleistung der Photovoltaikanlage laut Marktstammdatenregister nicht mehr als 30 Kilowatt (peak) beträgt oder betragen wird;

- den innergemeinschaftlichen Erwerb der in Nummer 1 bezeichneten Gegenstände, die die Voraussetzungen der Nummer 1 erfüllen;

- die Einfuhr der in Nummer 1 bezeichneten Gegenstände, die die Voraussetzungen der Nummer 1 erfüllen;

- die Installation von Photovoltaikanlagen sowie der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Lieferung der installierten Komponenten die Voraussetzungen der Nummer 1 erfüllt.

Der Steuersatz von 0 % gilt demnach für die Lieferung von Photovoltaikanlagen und deren Komponenten an die Betreiber. Voraussetzung ist, dass die Anlage unter anderem auf oder in der Nähe von öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden, installiert sind. Diese Voraussetzung gilt immer dann als erfüllt, wenn die Maximalleistung der Anlage nicht mehr als 30 kW (peak) beträgt.

Wenden Sie als jPöR also bereits den § 2b UStG an oder betreiben Sie die Photovoltaik-Anlage im Rahmen eines BgA, so können bei ab dem 01.01.2023 abgenommenen Anlagen keine Vorsteuern mehr abgezogen werden. Im Gegenzug entfällt aber auch die Besteuerung der unentgeltlichen Wertabgaben für den selbstverbrauchten Strom aus diesen Anlagen.

Hintergrund dieser Regelung ist, dass private Betreiber durch das Einspeisen von Strom in das Netz eine unternehmerische Tätigkeit begründen, die grundsätzlich unter die Kleinunternehmerregelung nach § 19 Abs. 1 UStG fällt (da die Umsätze regelmäßig unter 22.000 Euro pro Jahr betragen). Um in den Genuss des Vorsteuerabzugs aus der Anschaffung der Photovoltaik-Anlage zu kommen, wird regelmäßig auf die Anwendung der Kleinunternehmerregelung verzichtet. Diese Entscheidung wäre für fünf Jahre bindend, da ansonsten eine Rückzahlung von Vorsteuer drohen könnte. Hier soll durch die gesetzliche Neuregelung zukünftig Bürokratie abgebaut werden, indem die Lieferung der Anlage dem Steuersatz von 0 % unterliegt und sich daher grundsätzlich kein Vorsteueranspruch mehr ergibt. Diese Überlegung bedingt dabei, dass die Hersteller und Lieferanten von Photovoltaik-Anlagen ihre Preise auch entsprechend senken und den Nullsteuersatz an die Kunden weitergeben. In der Praxis dürfte jedoch das Gegenteil der Fall sein.

Die öffentliche Hand dürfte nach der aktuellen Rechtslage von dieser Neuregelung profitieren. Die Kleinunternehmerregelung wird in den meisten Fällen und gerade nach der Neuregelung des § 2b UStG für juristische Personen des öffentlichen Rechts ohnehin nicht zur Anwendung kommen. Dennoch kommt der Nullsteuersatz für die Lieferung von Photovoltaik-Anlagen und deren Komponenten auch für auf öffentlichen Gebäuden betriebenen Anlagen in Betracht.

BMF-Schreiben vom 27. Februar 2023 zur Umsatzsteuer

Das BMF hat am 27. Februar 2023 ein BMF-Schreiben veröffentlicht, welches Detailfragen zur Neuregelung aus umsatzsteuerlicher Sicht klären soll. Dieses Schreiben regelt im Wesentlichen den Umgang mit unentgeltlichen Wertabgaben, also dem Eigenverbrauch von erzeugtem Strom, für unter die Neuregelung fallende Anlagen. Die Besteuerung von unentgeltlichen Wertabgaben soll entfallen, da die Voraussetzungen des § 3 Abs. 1b und Abs. 9a UStG nicht mehr vorliegen („erübrigt sich mangels Steueranfall (Steuersatz 0 %) ein Vorsteuerabzug„). Das ist jedoch insoweit inkonsequent, als dass der Vorsteuer-Abzug beim Hersteller der Photovoltaik-Anlage nicht entfallen soll, da dieser im Zusammenhang mit einer steuerpflichtigen Lieferung mit einem Steuersatz von Null steht.

Darüber hinaus wird mit dem Entwurf des BMF-Schreibens der Umsatzsteuer-Anwendungserlass (UStAE) um einen neuen Abschnitt 12.18 ergänzt.

Zur Frage der Belegenheitsvoraussetzungen sind darin folgende relevante Festlegungen enthalten:

„Öffentliche und andere Gebäude, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden, liegen vor, wenn das jeweilige Gebäude für Umsätze nach § 4 Nr. 11b, 14 bis 18, 20 bis 25, 27 und 29 oder

§ 12 Abs. 2 Nr. 8 UStG oder für hoheitliche oder ideelle Tätigkeiten verwendet wird. Container können ebenfalls den für die Anwendung des Nullsteuersatzes erforderlichen Gebäudebegriff erfüllen, soweit die übrigen Voraussetzungen vorliegen (z. B. Schulcontainer, die für hoheitliche Tätigkeiten etwa zur Auslagerung von Schulklassen wegen Sanierungsarbeiten genutzt werden).“ (A 12.18 Abs. 3 Sätze 5 und 6 UStAE)

Außerdem stellt der Entwurf des BMF-Schreibens klar, dass sich eine begünstigte Anlage in der Nähe eines entsprechenden Gebäudes befindet, wenn sie auf demselben Grundstück installiert ist oder wenn zwischen dem Grundstück und der Photovoltaikanlage ein räumlicher Zusammenhang besteht (z. B. in Form eines einheitlichen Gebäudekomplexes).

Zu unterschiedlich genutzten Gebäuden führt das BMF-Schreiben in A 12.18 Abs. 4 UStAE wie folgt aus: „Wird ein Gebäude sowohl für begünstigte als auch nicht begünstigte Zwecke verwendet (z. B. teilweise zu Wohnzwecken und teilweise zu gewerblichen Zwecken), ist grundsätzlich von einem begünstigten Gebäude auszugehen. Dies gilt nur dann nicht, wenn die unschädliche Nutzung so sehr hinter der schädlichen Nutzung zurücktritt, dass eine Anwendung der Begünstigung nicht sachgerecht wäre. Hiervon ist auszugehen, wenn die unschädliche Nutzung in so engem Zusammenhang mit der schädlichen Nutzung steht, dass ihr kein eigener Zweck zukommt (beispielsweise Hausmeisterwohnung in einem Gewerbekomplex) oder wenn die auf die unschädliche Nutzung entfallenden Nutzflächenanteile weniger als 10 % der Gesamtgebäudenutzfläche ausmachen.“

Ob die Voraussetzungen für den Steuersatz von 0 % gegeben sind, hat im Übrigen der Lieferer der Photovoltaik-Anlage nachzuweisen. Ausreichend für den Nachweis ist es dabei, wenn der Erwerber erklärt, dass er Betreiber der Photovoltaikanlage ist oder sein wird und es sich um ein begünstigtes Gebäude handelt oder die installierte Bruttoleistung der Photovoltaikanlage laut Marktstammdatenregister nicht mehr als 30 kW (peak) beträgt oder betragen wird. Diese Erklärung kann auch im Rahmen einer vertraglichen Vereinbarung, also beispielsweise im Kaufvertrag, erfolgen.

Der neue Nullsteuersatz bei der Lieferung von Photovoltaik-Anlagen wird insbesondere für jene jPöR praktisch relevant, die den § 2b UStG bereits anwenden. Zu beachten ist hier insbesondere der Stichtag 31.12.2022, bis zu dem die alte Regelung noch anzuwenden war. Relevant ist hier das Datum der Abnahme.

Fazit

Insgesamt sind die steuerlichen Neuregelungen hinsichtlich Ertrag- und Umsatzsteuer zu begrüßen, da sie wahrscheinlich auf längere Sicht tatsächlich zu Bürokratieabbau führen können und die steuerlichen Erklärungspflichten einschränken. Inzwischen existiert sowohl für umsatzsteuerliche als auch für ertragsteuerliche Zwecke entsprechende BMF-Schreiben. Es zeigt sich einmal mehr, dass Gesetzgebungsverfahren aus politischen Gründen oft schneller vorangetrieben werden, als alle praktischen Folgefragen geklärt sind. Die Regelungen gelten mit Wirkung vom 01.01.2022 bzw. 01.01.2023 und sind daher praktisch bereits anzuwenden.

Sollten Sie weitere Fragen zur Besteuerung von Photovoltaik-Anlagen haben, nehmen Sie gern Kontakt zu uns auf.