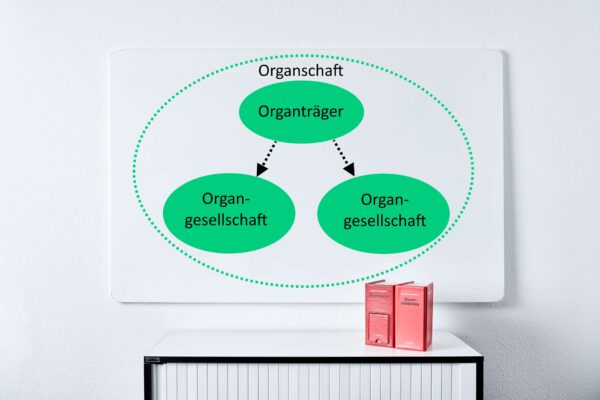

Eine umsatzsteuerliche Organschaft liegt nach § 2 Abs. 2 Nr. 2 UStG vor, wenn eine juristische Person nach dem Gesamtbild der tatsächlichen Verhältnisse finanziell, wirtschaftlich und organisatorisch in das Unternehmen des Organträgers eingegliedert ist. Die Organgesellschaft ist dann nicht selbstständig als Unternehmer zu beurteilen, sondern deren Umsätze sind beim Organträger zu erfassen.

Unter der finanziellen Eingliederung einer juristischen Person ist der Besitz der entscheidenden Anteilsmehrheit an der Organgesellschaft zu verstehen, die es dem Organträger ermöglicht, durch Mehrheitsbeschlüsse seinen Willen in der Organgesellschaft durchzusetzen.

Die organisatorische Eingliederung setzt voraus, dass die mit der finanziellen Eingliederung verbundene Möglichkeit der Beherrschung der Tochtergesellschaft durch die Muttergesellschaft in der laufenden Geschäftsführung tatsächlich wahrgenommen wird.

Wirtschaftliche Eingliederung bedeutet, dass die Organgesellschaft nach dem Willen des Unternehmers im Rahmen des Gesamtunternehmens, und zwar in engem wirtschaftlichem Zusammenhang mit diesem, wirtschaftlich tätig ist.

Es ist nicht erforderlich, dass alle drei Eingliederungsmerkmale gleichermaßen ausgeprägt sind.

Der Bundesfinanzhof (BFH) hat nun mit Urteil vom 11. Mai 2023, V R 28/20, entschieden, dass – bei entsprechend stärker ausgeprägter finanzieller und organisatorischer Eingliederung – die wirtschaftliche Eingliederung auch nur mittelbar vorliegen kann. Es bedarf dazu eines vernünftigen wirtschaftlichen Zusammenhangs der ausgeübten Tätigkeiten. Dabei müssen die Tätigkeiten von Mutter- und Tochtergesellschaften aufeinander abgestimmt sein und sich fördern sowie ergänzen. Entscheidend ist hierfür die Verflechtung der jeweiligen Unternehmensbereiche.

Die wirtschaftliche Eingliederung kann nicht nur aufgrund unmittelbarer Beziehungen zum Organträger bestehen, sondern auch auf der Verflechtung zwischen den Unternehmensbereichen verschiedener Organgesellschaften beruhen.

Praktische Relevanz kann das BFH-Urteil insbesondere für Konzerne und solche Steuerpflichtige haben, die ähnlichen Geschäftsbereiche auf verschiedene Tochtergesellschaften ausgegliedert haben und bei denen bisher mangels verflochtener wirtschaftlicher Tätigkeit mit der Muttergesellschaft keine umsatzsteuerliche Organschaft vorlag. Hier bestehen nun steuerliche Gestaltungsansätze.